Was muss ich zur Altersvorsorge wissen?

aktualisiert am 31.01.24 von Antonia Birkeneder, PD Dr. Christina Boll Familiensoziologie und Familienökonomie, Deutsches Jugendinstitut München

Was erwartet Sie auf dieser Seite?

Hier erhalten Sie Informationen zu den folgenden Themen:

- Orientierung auf der Seite

- Wie ist das System der Alterssicherung gestaltet?

- Was beeinflusst die Höhe der gesetzlichen Rentenansprüche?

- Welchen Einfluss haben Trennung und Scheidung auf die Rentenansprüche?

Orientierung auf der Seite

Es ist sinnvoll, sich frühzeitig Gedanken darüber zu machen, wie ein ausreichender Lebensstandard im Alter gehalten werden kann. Das gilt in besonderem Maße dann, wenn sich Eltern trennen, da häufig ein Elternteil aufgrund der Kindererziehung die Erwerbstätigkeit unterbrochen oder/und in Teilzeit gearbeitet und somit eine geringere Rente zu erwarten hat.

Auf dieser Seite können Sie grundlegende Informationen zum System der Alterssicherung bekommen (zum Abschnitt ). Sie erfahren, wie hoch die Leistungen der gesetzlichen Rentenversicherung für verschiedene Personengruppen ausfallen und woher bestehende Unterschiede stammen (zum Abschnitt ). Zudem wird der Zusammenhang zwischen Trennung und Scheidung und Einkommen sowie Armutsrisiken im Alter aufgezeigt (zum Abschnitt ).

Inhalt des Videos in Textform

Was muss ich zur Altersvorsorge wissen?

Es ist immer sinnvoll, sich frühzeitig Gedanken darüber zu machen, wie ein ausreichender Lebensstandard im Alter gehalten werden kann.

Das gilt noch einmal mehr dann, wenn Eltern sich trennen und nicht mehr planen, ihr Renteneinkommen im Alter miteinander zu teilen.

Wie ist das Alterssicherungssystem in Deutschland überhaupt gestaltet? Es gibt vier Säulen: Das gesetzliche Regelsystem, die betriebliche Altersversorgung, die private Altersvorsorge und die Grundsicherung im Alter und bei Erwerbsminderung.

Für die meisten Menschen stellt die gesetzliche Rentenversicherung die wichtigste Komponente ihres Alterseinkommens dar.

Personen, die sozialversicherungspflichtig beschäftigt sind, zahlen einen Teil ihres Bruttolohns verpflichtend in die gesetzliche Rentenversicherung ein.

Je nachdem, wie lange und in welcher Höhe eingezahlt wurde, ergibt sich eine bestimmte Höhe des Rentenbetrags.

Je länger gearbeitet und je mehr Geld in dieser Zeit verdient wurde, desto höher ist auch der Rentenbetrag.

Umgekehrt bedeutet dies, dass wenige Erwerbsjahre, eine Beschäftigung in Teilzeit oder mit noch geringerer Wochenarbeitszeit, eine nicht sozialversicherungspflichtige Beschäftigung und ein geringer Stundenverdienst zu niedrigen Renten führen können.

In bestimmten Fällen kommt es jedoch zu einem sozialen Ausgleich. So werden Zeiten der Kindererziehung, der Pflege von Familienangehörigen und auch der Krankheit oder Arbeitslosigkeit so berücksichtigt, dass sich die Rentenansprüche erhöhen.

Wie hängen die Rentenanwartschaften mit einer Trennung oder Scheidung zusammen? Einmal gibt es einen Effekt über die Ausgestaltung der Erwerbstätigkeit.

Vor allem viele Mütter erhöhen nach einer Trennung ihren Wochenstundenumfang oder nehmen überhaupt erst eine Erwerbstätigkeit auf. Dies führt auch zu höheren Rentenansprüchen.

Im Falle einer Scheidung kann sich auch durch den Versorgungsausgleich die eigene Rente erhöhen. Und zwar bei der Person, die während der Ehejahre weniger verdient hat.

Die während der Ehe erworbenen Alterssicherungsansprüche werden beim Versorgungsausgleich zu gleichen Teilen auf beide Personen aufgeteilt.

Doch ob das Geld im Alter ausreicht, hängt nicht nur von der Höhe der eigenen Rentenanwartschaften ab, sondern davon, wie viel Geld dem gesamten Haushalt zur Verfügung steht.

Bei geschiedenen Personen fehlt im Vergleich zu dauerhaft verheirateten Personen im Alter häufiger das Partnereinkommen, das in die Deckung des Lebensunterhalts mit einfließt.

Daher ist es im Falle einer Trennung oder Scheidung umso wichtiger: Machen Sie sich frühzeitig Gedanken, wie Sie Ihren Lebensstandard im Alter halten können, und ziehen Sie gegebenenfalls eine zusätzliche private Altersvorsorge in Betracht.

Zusammenhänge zwischen persönlichen Merkmalen und der Höhe der gesetzlichen Altersrente (Vertiefungen)

Sie finden auf dieser Seite viele Informationen darüber, wie verschiedene individuelle Merkmale mit der Höhe der gesetzlichen Altersrente zusammenhängen. Im folgenden interaktiven Element können Sie einige Angaben über sich selbst machen und erfahren, wie sich diese Zusammenhänge in Ihrer persönlichen Situation gestalten.

Rechtlicher Hinweis: Die Inhalte dieses interaktiven Elements wurden mit größtmöglicher Sorgfalt und nach bestem Gewissen erstellt. Dennoch übernehmen die Anbietenden der Webseite keine Gewähr für die Aktualität, Vollständigkeit und Richtigkeit der bereitgestellten Inhalte und der Ergebnisse, die nur einer ersten Information dienen.

Wie ist das System der Alterssicherung gestaltet?

Damit auch nach Ende der Erwerbsphase möglichst genug Geld zur Bestreitung des Lebensunterhalts zur Verfügung steht, gibt es in Deutschland ein Alterssicherungssystem. Dieses besteht aus vier Säulen: Das gesetzliche Regelsystem, die betriebliche Altersversorgung, die private Altersvorsorge und die Grundsicherung im Alter und bei Erwerbsminderung.

Gesetzliche Regelsysteme

Zu den gesetzlichen Regelsystemen der Alterssicherung zählen die gesetzliche Rentenversicherung, die Beamtenversorgung und Einrichtungen für bestimmte Gruppen von Selbstständigen und Freiberuflern. Diese erste Säule, vor allem die gesetzliche Rentenversicherung, stellt für viele Menschen die wichtigste Komponente ihres Alterseinkommens dar. Über 90 Prozent der volljährigen Bevölkerung haben entweder durch Beitragsleistungen bereits Ansprüche auf spätere Renten erworben oder beziehen bereits eine Rente.

Während ihrer Erwerbsphase zahlen die meisten sozialversicherungspflichtig beschäftigten Personen mit einem Teil ihres Bruttolohns (bis zur Beitragsbemessungsgrenze) verpflichtend in die gesetzliche Rentenversicherung ein. Wie hoch letztlich der Rentenbezug ausfällt, wenn das Rentenalter beginnt, ist individuell verschieden. Dies liegt zum einen an individuell unterschiedlichen Erwerbsverläufen, zum anderen an weiteren Systemgrößen, auf die der oder die Einzelne keinen Einfluss hat. Der Betrag hängt unmittelbar davon ab, wie lange und in welcher Höhe in die Rentenversicherung eingezahlt wurde. Es gilt: Je länger gearbeitet wurde und je mehr Geld in dieser Zeit verdient wurde, desto höher ist auch der Rentenbetrag. Umgekehrt bedeutet dies, dass eine geringe Beschäftigungs- und Versicherungsdauer und/oder ein dauerhaft niedriges Einkommen auch zu niedrigen Renten führen kann. In bestimmten Fällen kommt es jedoch zu einem sozialen Ausgleich. So werden Zeiten der Kindererziehung, der Pflege von Familienangehörigen und auch der Krankheit oder Arbeitslosigkeit in der gesetzlichen Rentenversicherung so berücksichtigt, dass sich die Rentenansprüche erhöhen.

Die Höhe der gesetzlichen Rentenversicherung hängt stark von der Ausgestaltung des Erwerbslebens ab

Für Eltern sind vor allem zwei Maßnahmen vorteilhaft. Nach der Geburt eines Kindes werden einem Elternteil drei Jahre Kindererziehungszeit gutgeschrieben (bei vor 1992 geborenen Kindern sind es 2 Jahre und 6 Monate). Das bedeutet, dass dieser Elternteil in der gesetzlichen Rente so gestellt wird, als hätte er oder sie drei Jahre lang mit einem Durchschnittsverdienst in die Rentenkasse eingezahlt. Zudem bekommt derselbe Elternteil ab Geburt des Kindes zehn Jahre Kinderberücksichtigungszeiten auf das Rentenkonto gutgeschrieben. Diese Jahre zählen zur Wartezeit, also der Zeit, die mindestens gewartet werden muss, um Rentenleistungen zu erhalten. Die Wartezeit ist eine Mindestversicherungszeit. Die Kindererziehungs- und Kinderberücksichtigungszeiten werden hierbei angerechnet – auch, wenn währenddessen gar keine Beschäftigung ausgeübt wurde. Zudem können in dieser Zeit geringe Verdienste aufgestockt werden. Dies soll den Lohnverlust ausgleichen, der zustande kommt, wenn ein Elternteil aufgrund der Kindererziehung nur in Teilzeit arbeiten kann.

Weitere Säulen der Altersversorgung

Betriebliche Altersversorgung

Hierzu zählen die betriebliche Altersversorgung in der Privatwirtschaft und die Zusatzversorgung im öffentlichen Dienst. Diese Leistungen stocken die gesetzliche Rente auf. In der Privatwirtschaft erfolgt die betriebliche Altersversorgung auf freiwilliger Basis. Auch die Ausgestaltung selbst können die Unternehmen eigenständig bestimmen, weshalb es viele unterschiedliche Arten von Betriebsrenten in der Privatwirtschaft gibt.

Private Altersvorsorge

Privat für das Alter vorzusorgen ist auf verschiedene Arten umsetzbar. Es kann gespart und Vermögen angesammelt werden. Wird dieses Vermögen angelegt, sind Wertzuwächse möglich. Der Erwerb von Wohneigentum hilft dabei, im Rentenalter die Wohnkosten niedrig zu halten. Zudem kann in Risikolebensversicherungen, kapitalbildende Lebensversicherungen oder private Rentenversicherungen investiert werden.

Seit der Rentenreform 2001 ist ein Ziel der staatlichen Sozialpolitik, neben der betrieblichen auch die private Alterssicherung auszuweiten. Deshalb können Produkte der privaten Altersvorsorge, die im Alter eine lebenslange Auszahlung vorsehen, staatlich gefördert werden.

Mehr Informationen finden Sie auf der Webseite des Bundesministeriums für Arbeit und Soziales

.

Grundsicherung im Alter und bei Erwerbsminderung

Als vierte Säule der Altersversorgung kommt die Grundsicherung im Alter und bei Erwerbsminderung zum Tragen. Ist es Rentnerinnen oder Rentnern nicht möglich, durch die ersten drei Säulen ein monatliches Einkommen mindestens in Höhe des Existenzminimums zu erzielen, haben sie Anspruch auf Grundsicherung.

Was beeinflusst die Höhe der gesetzlichen Rentenansprüche?

Zusammenhang mit Erwerbstätigkeit

Die Höhe des Rentenanspruchs in der gesetzlichen Rentenversicherung zu einem gegebenen Zeitpunkt ergibt sich vor allem daraus, wie lange und in welcher Höhe in die Rentenversicherung eingezahlt wurde. Je länger gearbeitet wurde und je mehr Geld in dieser Zeit verdient wurde, desto höher ist tendenziell auch der spätere Rentenbetrag. Der Anspruch hängt also stark mit der Ausgestaltung der Erwerbsphase zusammen. Somit sind es dieselben Gründe, die zuerst zu Einkommensunterschieden während der Erwerbsphase und später zu Rentenunterschieden im Rentenalter führen.

Hier können zum Beispiel Unterschiede im Bildungsniveau (Schulabschluss und beruflicher Ausbildungsabschluss) genannt werden. Personen mit hohem Bildungsniveau können durchschnittlich einen höheren Stundenlohn erzielen, was höhere Lebenserwerbseinkommen und somit höhere Rentenanwartschaften ermöglicht. Auch fällt der Verdienst in verschiedenen Berufen und Branchen unterschiedlich aus.

Die geschlechtsspezifische Rentenlücke

Was ist die geschlechtsspezifische Rentenlücke?

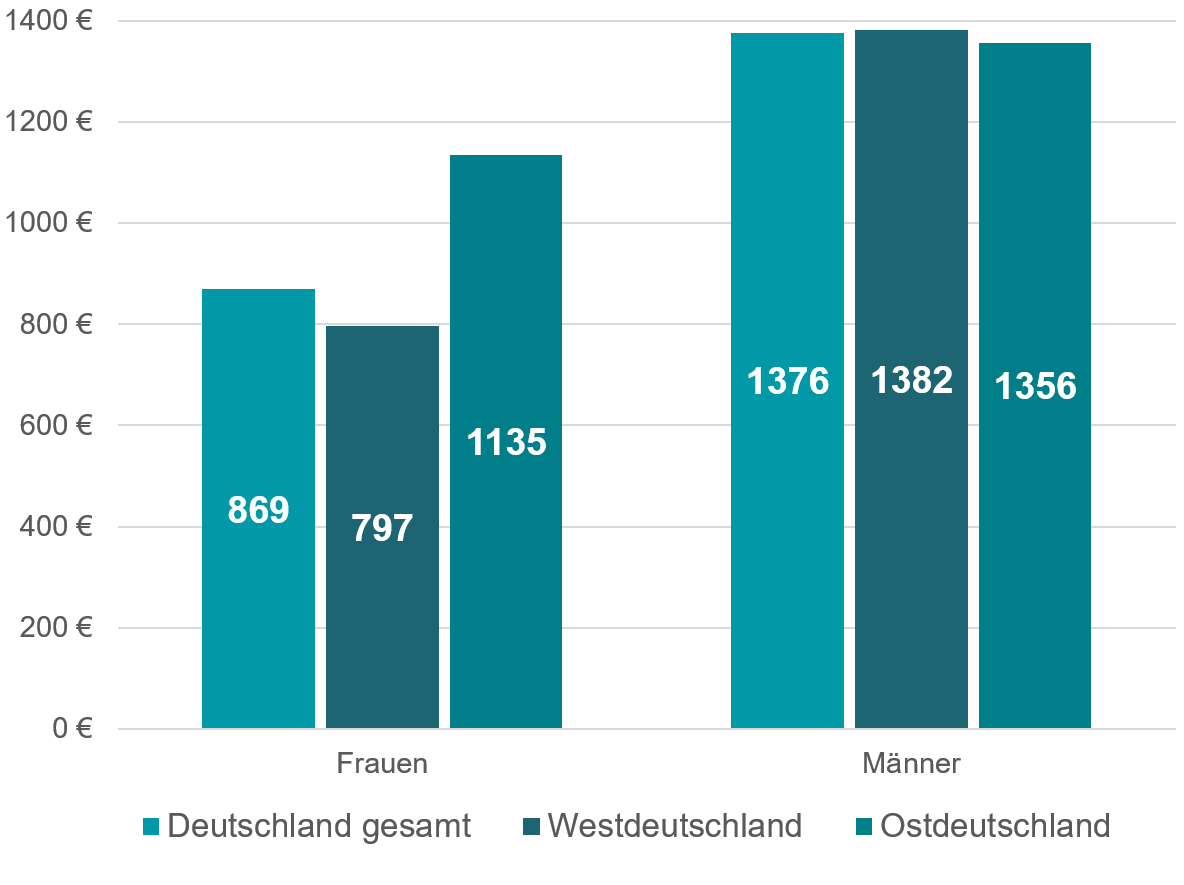

Die geschlechtsspezifische Rentenlücke ist eine Maßzahl, mit der der relative Unterschied des Alterssicherungseinkommens zwischen Männern und Frauen gemessen wird. Dabei wird sowohl das Einkommen aus der gesetzlichen Rentenversicherung als auch aus der betrieblichen und privaten Alterssicherung einbezogen. Im Jahr 2019 lag der Wert der geschlechtsspezifischen Rentenlücke in Deutschland bei 49 %. Das bedeutet, dass Frauen um 49 % geringere eigene Alterssicherungseinkommen beziehen als Männer. Dieser Wert lag zwar 1992 noch bei 69 % und hat seither stetig abgenommen, dennoch verzeichnen Frauen auch heute noch ein deutlich geringeres Alterssicherungseinkommen als Männer. Dabei fällt die geschlechtsspezifische Rentenlücke in Ostdeutschland mit 23 % im Jahr 2019 deutlich geringer aus als in Westdeutschland mit 55 %.

Ursachen für die geschlechtsspezifische Rentenlücke

Die geschlechtsspezifische Rentenlücke ist aufgrund der recht hohen Erwerbszentrierung des deutschen gesetzlichen Rentensystems in etwa so hoch wie die über die Erwerbsphase addierte Einkommenslücke zwischen Männern und Frauen. In dieser Lücke spielen mehrere Faktoren zusammen.

Erwerbsunterbrechungen von Müttern

Nach der Geburt eines Kindes verzeichnen hauptsächlich die Mütter (längere) Erwerbsunterbrechungen. Dauern diese Unterbrechungen zu lange an, kann die Anrechnung der Kindererziehungszeiten den Wegfall des Beitrags zur gesetzlichen Rentenversicherung nicht mehr aufwiegen. In der Folge steigen die Rentenansprüche der Mütter weniger stark als die der Väter.

Unterschiede im Erwerbsumfang

Frauen arbeiten häufiger mit einem geringeren Stundenumfang als Männer. Dadurch wird insgesamt weniger Entgelt erzielt, woraus – verglichen mit Männern – auch ein niedrigerer Beitrag zur gesetzlichen Rentenversicherung folgt.

Unterschiede im Stundenlohn

Der Stundenlohn von Frauen liegt unter dem der Männer (geschlechtsspezifische Lohnlücke). Auch hieraus ergeben sich Unterschiede im Entgelt zwischen den Geschlechtern.

Unterschiede in betrieblicher und privater Vorsorge

Ost-West-Unterschied der geschlechtsspezifischen Rentenlücke

Durch diese Ursachen kann auch die geringere geschlechtsspezifische Rentenlücke in Ostdeutschland erklärt werden. Dort unterbrechen Frauen nach der Geburt eines Kindes seltener und kürzer ihre Erwerbstätigkeit, sie arbeiten öfter mit einem höheren Stundenumfang und auch die Einkommensunterschiede im Stundenlohn fallen in Ostdeutschland geringer aus. Während die Frauen in Ostdeutschland also höhere Rentenbeträge verzeichnen als Frauen in Westdeutschland, ist dies bei den Männern andersherum – Männer in Ostdeutschland bekommen eine deutlich geringere Rente als Männer in Westdeutschland. Dies ist hauptsächlich darauf zurückzuführen, dass westdeutsche Männer höhere Ansprüche aus betrieblicher oder privater Altersvorsorge erwerben als ostdeutsche Männer. Auch dieser Umstand führt dazu, dass die Rentenlücke zwischen Männern und Frauen in Ostdeutschland geringer ausfällt.

Wie hoch fallen die Rentenbeträge aus?

Altersrenten nach Geschlecht und Region

Werden die Altersrenten aus der gesetzlichen Rentenversicherung betrachtet (also ohne betriebliche und private Alterssicherungsleistungen), verzeichneten Männer mit im Durchschnitt 1.376 € im Jahr 2023 einen deutlich höheren Rentenbetrag als Frauen mit 869 €. In Ostdeutschland lag der Wert für Frauen mit 1.135 € bedeutend höher als in Westdeutschland mit 797 €. Einen großen Einfluss auf diesen Unterschied hat die Zahl der Beitrags- und beitragsfreien Jahre. Die rentenrechtlich relevanten Erwerbsbiographien ostdeutscher Frauen sind mit im Durchschnitt 41,8 Jahren weitaus länger als die Erwerbsbiographien westdeutscher Frauen, die im Durchschnitt 29,3 Jahre umfassen. Männer erwerben in beiden Landesteilen etwa gleich hohe Rentenansprüche wegen Alters aus der gesetzlichen Rentenversicherung (1.356 € in Ostdeutschland und 1.382 € in Westdeutschland), jedoch beruhen diese Beträge auf durchschnittlich 44,3 Jahren Beitrags- und beitragsfreier Zeiten für ostdeutsche Männer, während es nur 40,8 Jahre für westdeutsche Männer sind. Zudem unterscheidet sich die Höhe der Rentenleistungen zwischen ostdeutschen und westdeutschen Männern stark, wenn auch betriebliche und private Alterssicherungsleistungen betrachtet werden. So konnten im Jahr 2019 westdeutsche Männer einen Bezug von durchschnittlich 2.022 € aus diesen Quellen vorweisen, ostdeutsche Männer jedoch nur 1.507 €.

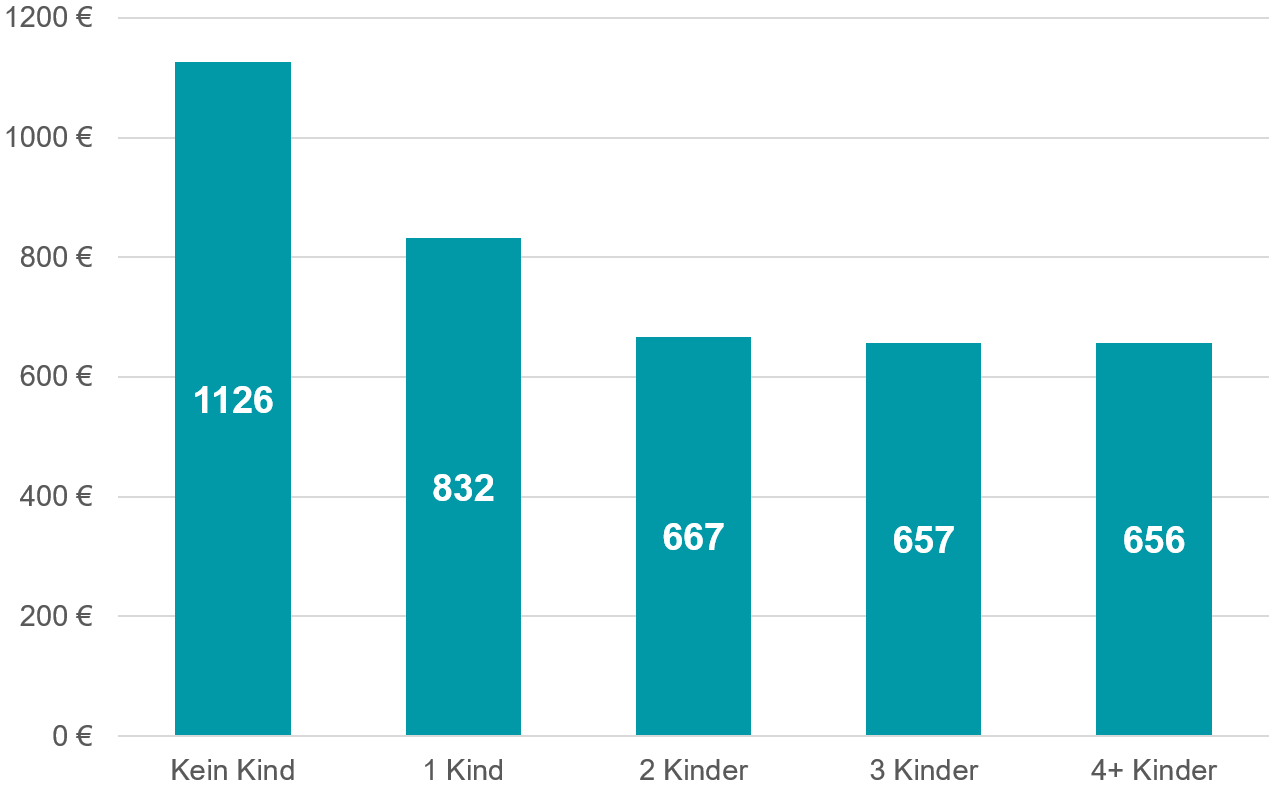

Altersrenten von Frauen nach Kinderzahl

Vor allem für westdeutsche Frauen ergeben sich große Unterschiede in der Höhe der Alterssicherungsleistung aus der gesetzlichen Rentenversicherung je nach Kinderzahl. Während kinderlose Frauen aus Westdeutschland im Jahr 2019 im Durchschnitt 1.126 € erreichten, waren es nur 832 € für Frauen mit einem Kind. Noch niedriger (zwischen durchschnittlich 656 € und 667 €) lag der Betrag für Frauen, die zwei, drei oder vier und mehr Kinder haben. Dieser Zusammenhang ist in Ostdeutschland weit weniger stark ausgeprägt. Dort sind die Altersrenten von Frauen mit Kindern kaum geringer als jene von kinderlosen Frauen.

Für jedes Kind können Entgeltpunkte durch Kindererziehungszeiten in der gesetzlichen Rentenversicherung erworben werden

Die Deutsche Rentenversicherung bietet einige Berechnungsprogramme an, mit deren Hilfe Sie Kennzahlen zu ihrer individuellen Rente ermitteln können.

Zu den Online-RechnernZusammenhang von Kinderzahl und Höhe der gesetzlichen Altersrente

In der gesetzlichen Rentenversicherung macht sich die Kinderzahl über zwei Stellschrauben bemerkbar. Eine davon kann von den versicherten Personen selbst beeinflusst werden, die andere nicht. Die beeinflussbare Stellschraube ist die Dauer der Kindererziehungszeit. Für Kinder, die ab dem Jahr 1992 geboren wurden, können einem Elternteil bis zu 3 Entgeltpunkte pro Kind angerechnet werden. Für Kinder, die vor 1992 geboren wurden, sind es 2,5 Entgeltpunkte pro Kind. Die zweite Stellschraube ist die Wertigkeit eines Entgeltpunkts. Diese wird von Zeit zu Zeit angepasst. Seit Juli 2024 entspricht ein Entgeltpunkt einer monatlichen Rente von 39,32 Euro, sowohl in Westdeutschland als auch in Ostdeutschland. Wer also bspw. in Westdeutschland drei Jahre Erziehungszeit für ein ab 1992 geborenes Kind genommen hat, kann seine bzw. ihre monatliche Rente für dieses Kind um bis zu 117,96 Euro steigern.

Die Kindererziehungszeiten gelten pro Kind und können auch gezahlt werden, wenn nebenbei einer Erwerbstätigkeit nachgegangen wird. In diesem Fall werden außer den Rentenanwartschaften aus Kindererziehungszeiten auch Anwartschaften aus Erwerbstätigkeit erworben, sodass die Altersrente später höher ausfällt. Weil Mütter mit vielen Kindern seltener oder mit weniger Stunden erwerbstätig sind als bspw. kinderlose Frauen, gibt es teils sehr große Unterschiede zwischen den Altersrenten der Frauen. Die Kindererziehungszeiten können eine über viele Jahre ausgesetzte Erwerbstätigkeit der Mutter kaum kompensieren – schon gar nicht, wenn sie vor der Geburt einen überdurchschnittlichen Verdienst hatte. Da Männer äußerst selten und, wenn überhaupt, meist nur für kurze Zeit Kindererziehungszeiten in Anspruch nehmen, ist der Zusammenhang zwischen Kinderzahl und individueller Rentenhöhe für sie nicht zu beobachten. Mehr Informationen zu Kindererziehungszeiten finden Sie auf der Webseite der Deutschen Rentenversicherung.

Welchen Einfluss haben Trennung und Scheidung auf die Rentenansprüche?

Zusammenhang zwischen eigenen Rentenansprüchen und Trennung oder Scheidung

Zusammenhang 1:

Ausgestaltung der Erwerbstätigkeit

Indirekt gibt es einen Zusammenhang zwischen Rentenleistungen und einer Trennung oder Scheidung über die Ausgestaltung der Erwerbstätigkeit. Vor allem viele Mütter erhöhen nach einer Trennung ihren Wochenstundenumfang oder nehmen überhaupt erst eine Erwerbstätigkeit auf. Da die Leistungen der gesetzlichen Rentenversicherung eng an die Dauer der versicherungspflichtigen Beschäftigung und die Höhe des individuellen Verdienstes gekoppelt sind, führt diese Ausweitung der Erwerbstätigkeit auch zu höheren Rentenansprüchen.

Zusammenhang 2:

Versorgungsausgleich

Zusätzlich gibt es im Falle einer Scheidung durch den Versorgungsausgleich einen direkten Effekt auf die Rentenleistungen. Die während der Ehe erworbenen Alterssicherungsansprüche werden zu gleichen Teilen auf beide Personen aufgeteilt. Auch hiervon profitieren überwiegend Mütter, die aufgrund der Kindererziehung in den Ehejahren weniger Rentenansprüche erworben haben. Dieser direkte Effekt kommt jedoch nur zum Tragen, wenn das Paar verheiratet war – für nicht miteinander verheiratete Paare gibt es einen solchen Ausgleichsmechanismus nicht.

Unterschiede in Rentehöhe zwischen geschiedenen und dauerhaft verheirateten Frauen bzw. Männern

Studien konnten einen Zusammenhang zwischen einer Scheidung und der individuellen Rentenhöhe in Westdeutschland finden. Geschiedene Frauen können dort eine im Mittel deutlich höhere Altersrente vorweisen als dauerhaft verheiratete Frauen. In Ostdeutschland ist dies nicht zu beobachten, was auf zwei Gründe zurückzuführen ist. Erstens haben Frauen in diesem Landesteil generell ein höheres Beschäftigungsniveau, weshalb sie nach einer Trennung oder Scheidung weniger Spielraum für eine Ausweitung haben. Zweitens ist der Verdienstunterschied zwischen Männern und Frauen in Ostdeutschland geringer, sodass der Versorgungsausgleich keinen so starken Effekt wie in Westdeutschland erzielen kann.

In Ostdeutschland ist keine unterschiedliche Rentenhöhe zwischen geschiedenen und dauerhaft verheirateten Männern zu beobachten. Bei westdeutschen Männern zeigt sich hingegen ein Bild, das sich gegenteilig zu den westdeutschen Frauen gestaltet – geschiedenen Männern stehen im Mittel weniger Rentenansprüche zu als verheirateten Männern. Zwar verändert sich das Erwerbsverhalten von Männern nach einer Scheidung nur wenig, dafür müssen sie jedoch deutlich häufiger Teile ihrer Rentenanwartschaften im Rahmen des Versorgungsausgleichs an ihre Ex-Ehefrau abgeben.

Zwischen geschiedenen und dauerhaft verheirateten Personen bestehen zum Teil Unterschiede in der Rentenhöhe

Der Versorgungsausgleich

Im Rahmen einer Scheidung werden durch den Versorgungsausgleich die während der Ehezeit erworbenen Alterssicherungsansprüche zu gleichen Teilen auf beide Personen aufgeteilt. Dies gilt für alle Arten der Alterssicherung, also neben den gesetzlichen auch die betrieblichen und privaten Rentenansprüche. Der Versorgungsausgleich trat 1977 in der früheren Bundesrepublik und 1992 auch in den neuen Bundesländern in Kraft. Die Wirkung des Versorgungsausgleichs tritt jeweils mit dem Eintritt der geschiedenen Person in den Ruhestand ein.

Zu den rechtlichen Aspekten des Versorgungsausgleichs finden Sie im Bereich "Trennung rechtlich durchdenken" ausführliche Informationen.

Der Personenkreis, der von einem durchgeführten Versorgungsausgleich profitiert, steigt kontinuierlich an. Während es von den Frauen und Männern, die erstmals eine Rente bezogen, im Jahr 2000 nur 6,3 % aller Frauen und 0,4 % aller Männer waren, die einen Zuschlag aus dem Versorgungsausgleich verzeichnen konnten, galt dies im Jahr 2015 bereits für 14,2 % der Frauen und 2,7 % der Männer. Der durchschnittliche Betrag des Zuschlags lag im Jahr 2015 bei 205 € für Frauen und bei 89 € für Männer.

Jedoch ist es nicht ratsam, sich bei der eigenen Altersvorsorge ausschließlich oder zu sehr auf die von der Partnerin bzw. dem Partner erworbenen Versorgungsansprüche oder, im Falle einer Scheidung, auf den Versorgungsausgleich zu verlassen. Wer längere Zeit ganz oder teilweise aus der Erwerbstätigkeit ausscheidet, hat später möglicherweise schlechtere Perspektiven auf dem Arbeitsmarkt. Dieser Umstand birgt die Gefahr, dass im restlichen Erwerbsleben nicht mehr genug (eigene) Rentenanwartschaften erreicht werden können.

Zusammenhang zwischen Armutsrisiken im Alter und Trennung oder Scheidung

Niedrige eigene Rentenansprüche können unter Umständen durch andere Kompenenten des Haushaltseinkommens ausgeglichen werden

Zwar führt eine Scheidung zumindest bei Frauen in Westdeutschland häufig zu höheren Rentenanwartschaften, dennoch besteht bei ihnen oft das Risiko der Altersarmut. Denn ob das Geld im Alter ausreicht, hängt nicht nur von der Höhe der eigenen Rentenanwartschaften ab, sondern davon, wie viel Geld dem gesamten Haushalt zur Verfügung steht.

So verfügen geschiedene Frauen – verglichen mit verheirateten, niemals verheirateten und verwitweten Frauen – zwar über das höchste persönliche Einkommen im Alter. Zugleich ist es aber so, dass sie das niedrigste Pro-Kopf-Einkommen des Haushalts haben. Dabei wird berücksichtigt, wie viele Kinder welchen Alters mit im Haushalt leben, für deren Bedarf das Einkommen der Frauen reichen muss. (Zur Berechnung des gewichteten Pro-Kopf-Haushaltseinkommens finden Sie auf der Seite Einkommen des Haushalts und die Bedeutung des Arbeitseinkommens mehr Informationen). Umgekehrt verhält es sich bei verheirateten Frauen. Sie können zwar oft nur sehr niedrige eigene Rentenansprüche vorweisen, dies wird jedoch häufig durch hohe Partnereinkommen ausgeglichen – so stark, dass verheiratete Frauen die niedrigsten Armutsrisiken von allen genannten Frauengruppen tragen.

Wenn das Einkommen nicht reicht: Grundsicherung im Alter

Reichen Ihre Einkünfte im Alter nicht für den notwendigen Lebensunterhalt aus, können Sie Grundsicherung im Alter beantragen. Wichtig zu wissen: Auf das Einkommen Ihrer Kinder würde erst dann zurückgegriffen werden, wenn diese bestimmte Einkommensgrenzen überschreiten.

Die Grundsicherung im Alter deckt Ihren Lebensunterhalt nach Renteneintritt, wenn Sie diesen nicht selbst bestreiten können

Die Grundsicherung deckt folgende Aspekte ab:

- Ihren notwendigen Lebensunterhalt,

- Aufwendungen für Unterkunft und Heizung,

- Kranken- und Pflegeversicherungsbeiträge,

- Vorsorgebeiträge,

- Mehrbedarf für bestimmte Personengruppen und

- Hilfe in Sonderfällen

Weitere Informationen bekommen Sie in der Informationsbroschüre der Deutschen Rentenversicherung.

Zusätzlich zur Grundsicherung im Alter kann auch Wohngeld dabei helfen, den Lebensunterhalt im Alter sicherzustellen. Um einer Abhängigkeit von staatlichen Leistungen im Alter vorzubeugen, ist es jedoch wichtig, sich schon frühzeitig mit diesem Thema zu befassen. Verschaffen Sie sich einen Überblick über den aktuellen Stand Ihrer späteren Ansprüche. Berücksichtigen Sie in der weiteren Ausgestaltung Ihres Erwerbslebens auch die Ansprüche im gesetzlichen Regelsystem der Alterssicherung, die Sie dadurch erlangen. Der Wiedereinstiegsrechner des Bundesministeriums für Familie, Senioren, Frauen und Jugend informiert Sie über Rentenansprüche, die Sie bei einem beruflichen Wiedereinstieg nach einer familien- oder pflegebedingten Auszeit erwerben können.

Informieren Sie sich auch über die Möglichkeiten einer betrieblichen oder privaten Altersvorsorge. Dies können Sie zum Beispiel auf der Website des Deutschen Rentenversicherung tun. Die Deutsche Rentenversicherung bietet zudem kostenlose und persönliche Beratungsgespräche zu den Möglichkeiten einer zusätzlichen Altersvorsorge an.

Deutsche Rentenversicherung – Möglichkeiten der Altersvorsorge

Quellen & Links

Mehr zum Thema

Hier finden Sie Informationen zu Quellen der Inhalte dieser Seite und Links zu vertiefenden Informationen

Quellen

Quellen:

BMAS (2020). Ergänzender Bericht der Bundesregierung zum Rentenversicherungsbericht 2020 gemäß § 154 Abs. 2 SGB VI (Alterssicherungsbericht 2020). Verfügbar unter https://www.bmas.de/SharedDocs/Downloads/DE/Rente/alterssicherungsbericht-2020.pdf?__blob=publicationFile&v=1

BMAS (2024). Rentenversicherungsbericht 2023. Verfügbar unter https://www.bmas.de/DE/Soziales/Rente-und-Altersvorsorge/rentenversicherungsbericht-art.html

Boll, C., Jahn, M., Lagemann, A., & Puckelwald, J. (2017). Dauerhaft ungleich – berufsspezifische Lebenserwerbseinkommen von Frauen und Männern in Deutschland. HWWI Policy Paper, 98, Hamburg.

Destatis (2020). Verdienststrukturerhebung. Verfügbar unter https://www.destatis.de/DE/Themen/Arbeit/Verdienste/Verdienste-Branche-Berufe/Publikationen/Downloads/verdienststrukturerhebung-heft-1-2162001189004.html?nn=206824

Frommert, D. & Himmelreicher, R. K. (2018). Alterseinkünfte im Wandel. Deutsche Rentenversicherung, 1/2018.

Hobler, D., Pfahl, S., & Schubert, L. (2021). WSI GenderDatenPortal: Einkommen – Gender Pension Gap bei eigenen Alterssicherungsleistungen 1992–2019. Verfügbar unter https://www.wsi.de/de/einkommen-14619-gender-pension-gap-bei-eigenen-alterssicherungsleistungen-14920.htm

Keck, W., & Mika, T. (2018). Der Versorgungsausgleich für Geschiedene. In: Geisler, E., Köppen, K., Kreyenfeld, M., Trappe, H., & Pollmann-Schult, M. Familien nach Trennung und Scheidung in Deutschland, 44-45.

Kreyenfeld, M., Mika, T., & Radenacker, A. (2018). Der Gender Pension Gap in Ost- und Westdeutschland: Welchen Einfluss hat eine Scheidung auf die Alterssicherung? Sozialer Fortschritt, 67, 973–996.

Möhring, K., Weiland, A., Bühler, B., & Kuhn, K. (2020). Lebensläufe und Alterseinkommen von Frauen nach Familienstand – Ergebnisse aus SHARE-RV. Deutsche Rentenversicherung 2/2020.

Weitere Informationen

https://www.bmas.de/DE/Soziales/Rente-und-Altersvorsorge/Zusaetzliche-Altersvorsorge/private-altersvorsorge-staatliche-foerderung.html

Informationen des Bundesministeriums für Arbeit und Soziales zur staatlichen Förderung der privaten Altersvorsorge: Riester-Rente

https://www.deutsche-rentenversicherung.de/DRV/DE/Rente/Familie-und-Kinder/Kindererziehung/kindererziehung_node.html

Informationen der Deutschen Rentenversicherung zur Kindererziehungszeit

https://www.wiedereinstiegsrechner.de/init/

Link zum Wiedereinstiegsrechner des BMFSF

https://www.deutsche-rentenversicherung.de/DRV/DE/Rente/Moeglichkeiten-der-Altersvorsorge/moeglichkeiten-der-altersvorsorge_node.html

Informationen der Deutschen Rentenversicherung zu den Möglichkeiten der zusätzlichen Altersvorsorge

https://www.deutsche-rentenversicherung.de/SharedDocs/Downloads/DE/Broschueren/national/grundsicherung_hilfe_fuer_rentner.html

Informationen der Deutschen Rentenversicherung zur Grundsicherung im Alter

Erwerbstätigkeit

Ausgestaltung von Erwerbstätigkeit nach Trennung

In welchem Umfang Elternteile nach einer Trennung einer Erwerbstätigkeit nachgehen, beeinflusst maßgeblich, inwieweit sie ihren Lebensunterhalt selbst bestreiten können. Doch es gehen noch andere Vorteile mit einer Erwerbstätigkeit einher.

Mehr erfahrenWohnen

Kostenrisiken der räumlichen Trennung

Nach einer Trennung wollen die meisten Eltern auch möglichst schnell nicht mehr gemeinsam wohnen. Es gibt verschiedene Möglichkeiten, wie die Wohnsituation nach einer Trennung gestaltet werden kann. Ihnen gemeinsam ist, dass Kostenrisiken mit der räumlichen Trennung einhergehen

Mehr erfahrenVermögen

Geschlechterunterschiede und Entwicklung nach der Trennung

Neben dem Einkommen spielt auch das vorhandene Vermögen eine Rolle, wie sich der Lebensstandard nach einer Trennung gestaltet. Wie hoch es ist, unterscheidet sich oft zwischen Männern und Frauen. Durch eine Trennung wird das Vermögen oft negativ beeinflusst.

Mehr erfahren